تاریخچه پول : سیری در تاریخچه پیدایش پول در جهان

شاید بتوان گفت پول یکی از مهمترین بخشها در زندگی هر فرد و جامعه جهانی است و نکته جالب اینجا است که پول به صورت ذاتی فاقد ارزش است. در عوض، پول شیئی است که بر روی آن ارزشگذاری شده و جهت تبادل کالا و خدمات مورد استفاده قرار میگیرد. پول، برای مثال سکههای فلزی، به دلیل مواد استفاده شده در ساخت آن، در هر اندازهای که باشند ارزشی واقعی دارند. البته که پول کاغذی در دنیای مدرن استفاده رایجتری داشته و در نوع خود چنین ارزشی ندارد.

پول صرفاً بهدلیل شناخت آن بهعنوان وسیلهای برای پرداخت ارزشمند است. گرچه در طول تاریخچه پیدایش پول، نحوه استفاده و شکل آن دستخوش تغییرات زیادی شده است.

با اینکه اکثر اوقات کلمات پول و ارز بجای یکدیگر استفاده میشود، نظریههای زیادی در مورد تفاوت این دو عبارت وجود دارند. طبق برخی از این نظریات، پول به صورت ذاتی و در ماهیت غیر قابل لمس بوده و ارز نمود فیزیکی و قابل لمس مفهوم پول است.

بر اساس این نظریه، پول قابل لمس و بوییدن نیست. ارز همان سکه، اسکناس، شیئ و . . . است که بهعنوان پول ارائه میشود. شکل ساده پول اعداد بوده و امروزه ارزها بهشکل اسکناسهای کاغذی، سکهها و کارتهای اعتباری شناخته شده هستند.

سیر پیدایش و تاریخچه پول

قدمت داد و ستد و مبادله کالا به کالا به شش هزار سال پیش از میلاد مسیح بر میگردد؛ زمانی که قبایل بینالنهرین به فِنیقیان این مفهوم را معرفی کردند. کالاها در برابر یکدیگر و بدون حضور پول مبادله میشدند و نمونههایی نظیر چای، نمک، اسلحه و جزئی از این کالاها بودند. با گذر زمان، داد و ستد دچار تحول و تکامل شد و آمریکاییهای مستعمره شروع به معامله پوست، غلات و اسلحه کردند.

سالهای بسیار زیادی پیش از اختراع پول، مردم با ساخت و پرورش اشیاء مختلف برای یکدیگر از زندگی لذت میبردند. در جوامع کوچکتر، مردم بسیاری از پرداختها و رسیدها را در ذهنشان ثبت میکردند. نگهداری صورتحساب یا چُرتکه تبادلات، نقشی کلیدی در رابطه با بدهی یا بیحسابی شخص داشت.

اما با گسترش جوامع نرخ تبادلات نیز افزایش یافت و با تولیدات جدید برای مردم عادی و اعمال مالیات از سوی فرمانروایان، حسابرسی به امری مشکل تبدیل شد.

سندهای بدهکاری (IOU) در ظاهر شاید راهحلی کارآمد بودند، اما اگر شخصاً صادرکننده آن را نمیشناختید، استفاده و تایید آنها دشوار میشد. از این رو، مردم از اشیایی مانند دندان نهنگ به عنوان سند بدهکاری استفاده کردند. برداشتن این قدم در روند تبادلات موجب شد تا مردم آزادانه با هر کسی معامله کنند و میتوانستند با ذخیره نشان یا توکنهای بدهکاری، قدرت خرید خود را افزایش دهند. به همین دلیل همزمان با اختراع پول، وامدهی نیز ابداع شد.

اختراعات

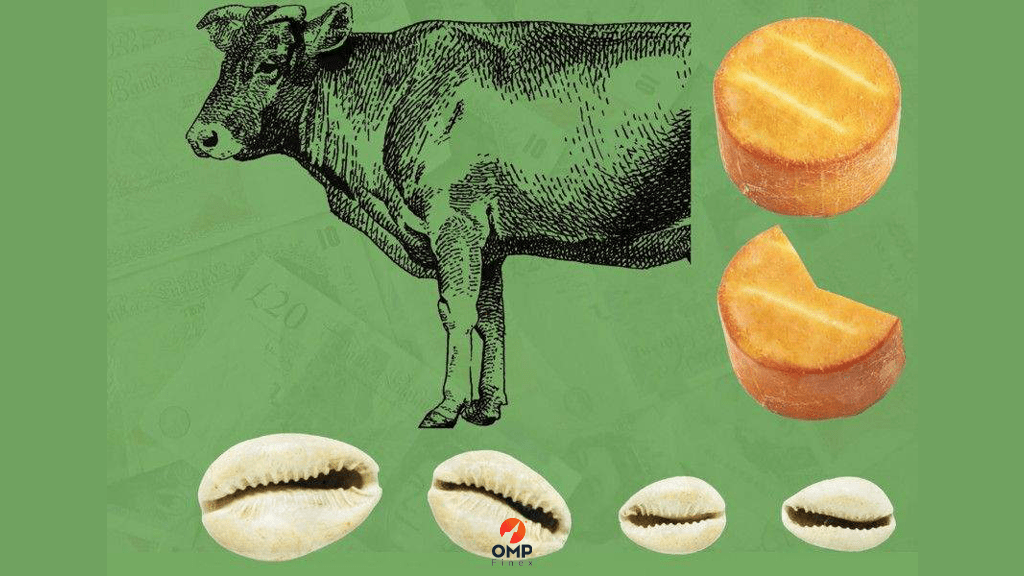

در طول تاریخچه پیدایش پول، تمدنهای باستانی ابتدا از مهره و صدف به عنوان سکه استفاده میکردند و در نهایت با بهکار گیری فلزات گرانبها تولید سکه را آغاز کردند. چرم نیز جزئی از ارزهای مورد استفاده مردم بود. مردم چین باستان از پوست گوزن سفید برای اوراق بانکی استفاده میکردند که نسبت به اسکناسهای امروزی اندازه بزرگتری داشتند؛ بزرگترین پول چرمی تا ۳۰ سانتیمتر طول داشت.

حدوداً سال ۷۷۰ پیش از میلاد بود که چینیها بجای استفاده از اشیاء واقعی برای تبادلات، مانند ابزار و سلاح، نمونه مینیاتور و برنزی همان اشیاء را تولید کردند. هیچ کس دوست نداشت زمانی که دستش را در جیبش میبرد، توسط جسمی تیز بریده شود. از جایی که این شیوه خیلی کارآمد نبود، خنجرهای کوچک و بیلچهها جای خود را به اشیاء دایرهای شکل دادند و همین اشیاء تبدیل به اولین سکهها شدند.

زمانی که مردم برای سهولت در معامله شروع به استفاده از پول کردند، دیگر مهم نبود که قبلاًً از صدف، جو، پر و یا دندان نهنگ استفاده میکردند و بهسرعت ویژگیهای کاربردی پول برای همه روشن شد.

برای مثال، جو وزن زیادی داشت و قابل حمل یا بادوام نبود، دندان نهنگ هم به سختی به دو نیم تقسیم میشد که این مشکل بزرگی بود؛ صدف نیز در ساحلها به راحتی پیدا میشد و خیلی نایاب نبود و اگر توکن پولی شما مانند پَر چندان ارزشمند نبود، انجام معامله توسط آن خارج از جامعه خود با مشکل مواجه میشد.

اگرچه چین اولین کشوری بود که از یک شیء مانند چیزی که آن را امروزه تحت عنوان سکه میشناسیم استفاده میکرد، اولین منطقه جهان در استفاده از تاسیسات صنعتی برای ساخت سکه بهعنوان ارز رایج در اروپا، منطقهای با نام “لیدیا” بود که امروزه این منطقه، قسمت غربی و اروپایی کشور ترکیه است. به این تاسیسات در دنیای امروزی ضرابخانه میگویند.

مردم باستانی تمدن لیدیا جزء اولین کسانی بودند که از سکههای طلا و نقره استفاده میکردند. این ارز دارای ارزش بود و حمل و نقل راحتی داشت.

دیگر ویژگی قابل توجه پول این بود که داشتن مقدار زیادی از آن شما را به فردی قدرتمند تبدیل میکرد و با داشتن قدرت، فرد میتوانست مقدار زیادی از آن را به دست آورد. بنابراین پادشاهان به این فکر افتادند که سکههایی از طریق فلزات گرانبها تولید کنند و علامتی روی آنها حک شود تا نشاندهنده وزن و ارزش آنها باشد. پول فلزی تمام ویژگیهای لازم را داشت و به خاطر ارزش ذاتی آن قابل معامله با دیگر جوامع بود.

اما نتیجه موفقیت پول فلزی، ایجاد وسوسه و طمع بود و فرمانروایان خیلی زود پی بردند که با ظریفتر کردن سکه و اضافه کردن ناخالصی در ترکیب با فلز اصلی، میتوانند درآمد بیشتری نسبت به ارزش واقعی آن بهدست آورند.

حرکت به سوی ارز کاغذی

در تاریخچه پول کاغذی در جهان آمده است که نزدیک به ۷۰۰ سال قبل از میلاد، چینیها تصمیم گرفتند بهجای سکه از پول کاغذی استفاده کنند. بین سالهای ۱۲۷۱ تا ۱۲۹۵ پس از میلاد مسیح بود که بازرگان، جهانگرد و نویسنده معروف “مارکو پولو” در جاده ابریشم به آسیا سفر کرد و در سال ۱۲۷۱ از چینی بازدید کرد که امپراطور آن ذخایر پولی و داراییهای زیادی داشت.

درواقع در محلی که جمله “In God We Trust”، به معنی ما به خداوند توکل داریم، روی اسکناسهای امروزی آمریکایی نوشته شده، در آن زمان بر روی اسکناسهای چینی این متن بود: “کسانی که این را جعل کنند سرشان از بدن جدا خواهد شد”.

بعضی مناطق اروپا تا قرن شانزدهم میلادی سکههای فلزی را تنها شکل از ارز رایج خود میشناختند. این مسئله با حضور استعمار تا حدی بهبود یافت. تصرف مناطق دیگر در افتتاحات و جنگها موجب جمعآوری فلزهای ارزشمند جدید و توانایی تولید بیشتر سکه میشد.

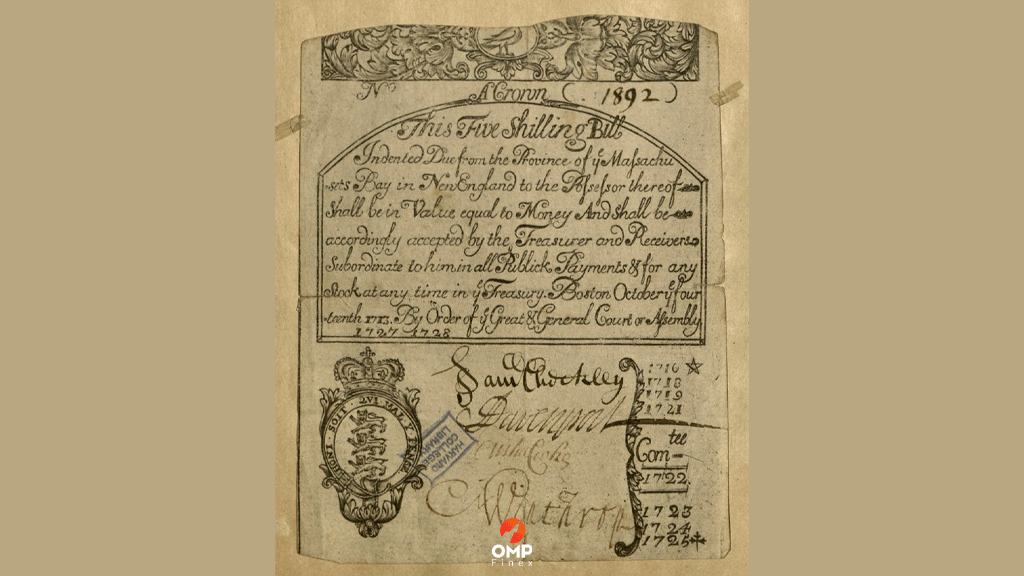

نخستین ارز کاغذی دولتهای اروپایی در واقع به دستور دولتهای استعمارگر آمریکای شمالی صادر شد. بهدلیل طولانی بودن زمان انتقال محموله از اروپا به مناطق مستعمره آمریکای شمالی، مستعمرهها با پیشروی امور دچار کسری پول میشدند.

دولتهای استعمارگر به جای استفاده مجدد از سیستم داد و ستد، سندهای بدهکاری صادر کردند که قابل معامله بود. این اتفاق اولین بار در کانادا رخ داد که در آن زمان مستعمره فرانسه بود. در سال ۱۶۸۵ میلادی، برای سربازها کارتهای بازی با امضا و تایید دولتی صادر شد تا بهجای سکه و پول از آنها استفاده کنند.

البته در نهایت بانکها بهجای حمل سکه، شروع به صدور اوراق بانکی برای واریزکنندگان و برداشتکنندگان کردنند. زمانی که این اوراق به یک بانک تحویل داده میشد، به ازای ارزش واقعی آن، فلزات که عموماً سکههای طلا و نقره بودند، به مالک اوراق داده میشد.

این پول کاغذی در خرید کالا و خدمات نیز استفاده میشد.به این ترتیب، نحوه استفاده از آن بسیار شبیه به پول امروزی در دنیای مدرن بوده است. ناگفته نماند که در آن زمان این اوراق توسط بانکها و موسسات خصوصی صادر میشدند، اما اکنون در اکثر کشورها دولت مسئولیت صدور ارز را بر عهده دارد.

ظهور جنگ های ارزی

شاید بتوان گفت تاریخچه گردش پول در جهان با استفاده از پول کاغذی و افزایش تعاملات در سطح بینالمللی آغاز شد. بانکها و طبقه حاکم شروع به خرید ارزهای دیگر ملتها کردند و اولین بازار ارز را بهوجود آوردند. ثبات یک پادشاهی یا دولت بر روی قیمت یک ارز و در نتیجه، قدرت آن کشور در یک بازار رقابتی تاثیرگذار بود.

رقابت بین کشورها باعث پیدایش جنگهای ارزی شد؛ به این گونه که دولتها تلاش میکردند ارزش ارز کشور دیگر را پایین یا بالا ببرند. با بالا رفتن ارزش ارز، کالاهای آن کشور بسیار گران میشد و با پایین آمدن آن، قدرت خرید یک کشور و همچنین توانایی آن در تامین هزینههای جنگ کاهش پیدا میکرد و یا به طور کل، آن ارز از بین میرفت.

درنهایت، قبضهای مبادله بهوجود آمدند و جزئی از اقتصاد جهانی شدند. یک قبض مبادله در قالب یک سفارش نوشته شده بود که بر حسب تقاضا، شخص یا گروهی برای آن میزان مشخصی پول پرداخت میکرد. یکی از اولین کاربردهای آن افتتاح حساب در بازار جهانی بود.

پول و پیدایش بانکها

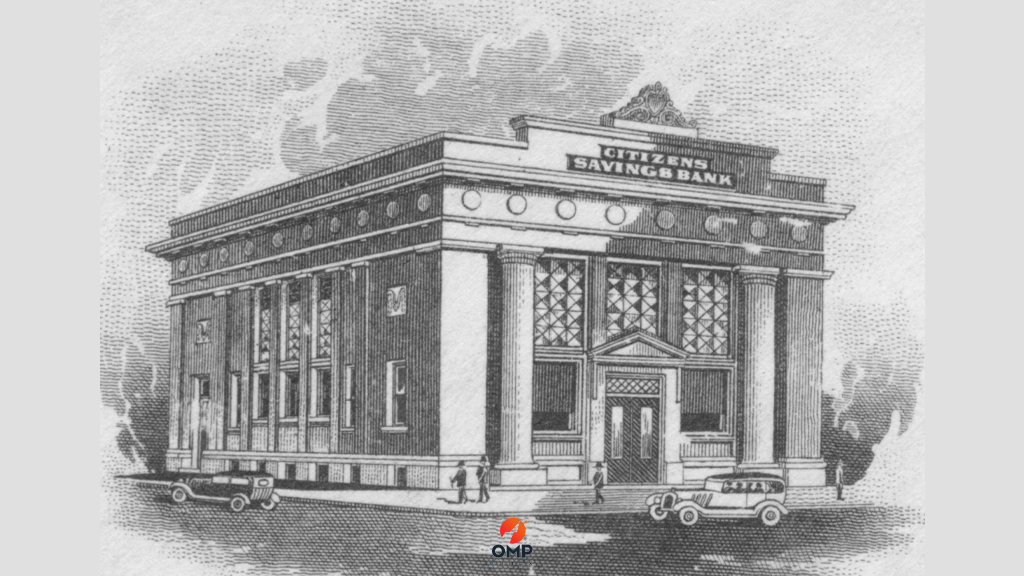

اولین بانکها در زمان امپراطوری روم و تقریباً ۱۸۰۰ سال قبل از میلاد شروع به کار کردند. این بانکها دارای سیستم وامدهی بودند و امکان واریز برای همه مردم وجود داشت. البته بعدها با سقوط این امپراطوری بانکها نیز منحل شدند.

در قرن نوزدم میلادی، بانکها تبدیل به سازمانهایی شایسته و قابل احترام در بین جوامع شدند و سیستم بانکداری را با حفظ کسری ارز، در دستور کار قرار دادند. از جایی که همه مردم بهصورت همزمان سپرده خود را برداشت نمیکردند، بانکها دریافتند که میتوانند پول بیشتری نسبت به موجودی خود وام دهند که این خود قدم بسیار بزرگی در تاریخچه ی پول در جهان بهحساب میآید.

بانکها از طریق سیستم وامدهی با پرداخت نرخ بهره کمتر نسبت به وامهای صادرشده، سود بیشتری کسب میکردند. گاهی اوقات زمانی که همه سپردهگذاران همزمان پول خود را از بانک خارج میکردند، بانک دچار مشکل میشد. تاثیر این اتفاق به قدری برای اقتصاد منفی بود که دولتها ضمانت پشتیبانی از این مسئله را بر عهده گرفته و در نتیجه بانکها قادر به صدور وامهای بیشتری میشدند.

در قرن ۲۱، بعضی بانکها سیستم ذخیره کسری را به مراحل جدیدی رساندند و روند جذب سرمایه از طریق سپرده مردم با وامگیری از دیگر بانکها همراه شد. از این رو در زمان بروز مشکل، تنها یک بانک به دردسر نمیافتاد و این مسئله گریبان دیگر بانکها را نیز میگرفت.

کارتهای اعتباری بانکی

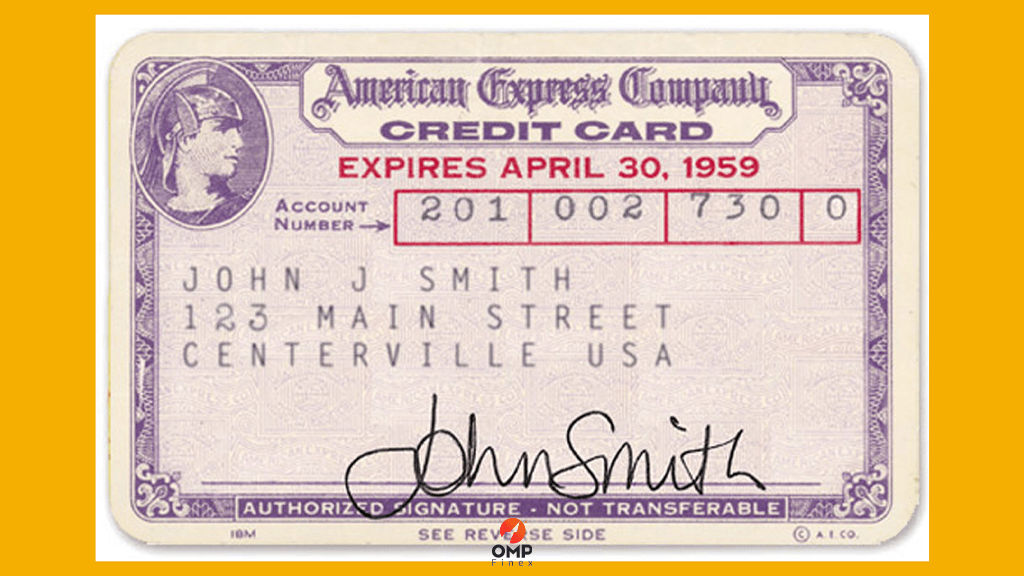

در اوایل قرن نوزدهم میلادی، شرکتهای مسافرتی، خرده فروشی و سوختی شروع به استفاده از کارتهای قابل شارژ کردند. این کارتها از جنس کاغذ، مقوا و فلز ساخته میشدند، اما چیزی که ما بهعنوان کارت بانکی در دنیای مدرن میشناسیم تقریباً در دهه پنجاه میلادی بهوجود آمد.

روزی “فرانک مکنامارا”، یکی از مدیران اجرایی توانمند، در رستورانی در منهتن حضور داشت که متوجه شد کیف پولش را همراه خود نیاورده است. خجالت کشیدن از عدم توانایی پرداخت پول غذا، باعث شد که درست یک سال بعد او با استفاده از یک کارت شارژ مقوایی هزینه غذای خود را پرداخت کند. “کارت باشگاه مشتریان داینِرز” (The Diner’s Club) تبدیل به اولین کارت اعتباری چند منظوره شد.

کارت داینِرز از جنس مقوا بود و کمپانی “اَمریکن اکسپرس” (American Express) از اولین کارت اعتباری پلاستیکی در سال ۱۹۵۹ رونمایی کرد. زمانی که بانک مرکزی آمریکا اولین کارت اعتباری را با برند خود به بانکها معرفی کرد، کارتهای اعتباری به صورت گسترده مورد پذیرش واقع شدند و مردم میتوانستند از طریق آنها پرداخت اقساطی انجام دهند.

وقتی صحبت از سهولت و راحتی استفاده میشود، کارتهای بانکی برای خرید نقدی و اعتباری بهترین گزینه محسوب میشوند. کارتهای بانکی از همان ابتدای کار، مزایای خود را در برابر هر شکلی از پول نشان دادند: اندازه جیبی، حمل راحت، امنیت و نداشتن ارزش ذاتی در خود از مهمترین ویژگیهای آنها بود. کارتهای بانکی نقدی (Debit Card) حاوی پول موجود در حساب بانکی شما است که با انجام هر خرید، هزینه مورد نظر از حسابتان کسر میشود.

کارتهای بانکی اعتباری (Credit Card) کمی تفاوت دارند و نیازی به سپردهگذاری در آن حساب نیست. در عوض، نهاد صادرکننده یک حد اعتبار برای کارت شما تعیین کرده و به شما اجازه میدهد تا آن حد مشخصشده خرید انجام دهید و بعداً پرداخت کنید. در سال ۲۰۲۰، رایجترین روش پرداختی در ایالات متحده همین کارتهای بانکی اعتباری بودند.

خرید مستر کارت فیزیکی در ایران

پرداختهای آنلاین

در گذشته مبادله پول محدود به تبادل سکه و پول کاغذی بهصورت فیزیکی بود. در یک برحه زمانی خاص نیز پول تنها در بانکها وجود داشت و اگر قصد خرید چیزی را داشتید، باید ابتدا به بانک میرفتید و از شخص حاضر در آنجا مقداری از پول خود را دریافت میکردید.

شروع تاریخچه پول الکترونیکی از جایی بود که وسترن یونیِن (Western Union)، بزرگترین شرکت تلگراف در گذشته و خالق صندوقهای واسطه مالی (ETF)، در سال ۱۹۱۴ انقلابی در راهکارهای پرداختی انجام داد که در امور مختلف کابردهای بسیار زیادی پیدا کرد؛ این در حالی بود که نمونههای مشابه قبلی، تنها محدود به استفاده در همان سازمان یا فروشگاه بودند.

این حسابها به کارتهای مشتریان متصل بود و برای خریدهای اعتباری استفاده میشد. به آنها “کارت شارژ” میگفتند و اولین نمونه پرداخت الکترونیک در نیمه اول قرن بیستم بود.

اما با ظهور اینترنت و رشد تجارت الکترونیک، پرداختهای آنلاین کار مردم را بسیار راحتتر کردند. امروزه یکی از رایجترین و محبوبترین روشهای پرداختی برای کالا و خدمات پرداخت آنلاین است. اکنون با وارد کردن شماره کارت بانکی خود در یک وبسایت بهراحتی میتوان کالای مورد نظر را خریداری کرد.

در رابطه با شرکتهای تجاری، پرداختهای آنلاین نه تنها بازده و بهروهوری زیادی داشت، بلکه موقعیتهای فراوانی را برایشان ایجاد میکرد. پرداخت آنلاین درهای جدید را به روی دهها هزار شرکت باز کرد و باعث شد استارتآپهای خلاقانه خصوصاً در زمینه خردهفروشی، تحولاتی چشمگیر رقم زنند.

ارز دیجیتال / پول در آینده

امروزه با توجه به گسترش تکنولوژی، سکهها و پولهای کاغذی چاپشده تنها در ۲ درصد از تراکنشهای فعلی مورد استفاده قرار میگیرند. فناوری کارتهای بانکی و بانکداری الکترونیک تراکنشهای بسیار زیادی را در کسری از ثانیه پردازش میکنند و فناوری دیجیتال، امکان ساخت ارزهای جدید را بهوجود آورده است.

دلار لیندن (Linden Dollar)، بیتکوین و دیگر رمزارزها که خصوصیات اصلی پول مثل سختی تولید، دوام، قابلیت حمل و تقسیم کردن و محدودیت در عرضه را به همراه دارند، میتوانند حتی ارزهای دولتی را به چالش بکشند. اما تا زمانی که دولتی بر بیتکوین یا دیگر ارزی اعمال مالیات نکرده باشد و یا بانکها شروع به وامدهی آنها نکنند، تفاوت چندانی با توکنهای گذشته مانند دندان نهنگ نخواهند داشت.

یکی از مواردی که نشاندهنده اهمیت شکل جدیدی از پول است، تلاش دولتها و بانکها برای کنترل آن است. اگر بانکها و دولتها قدرت کنترل یک پول را بهدست گیرند، افرادی که از آن استفاده میکنند از خود میپرسند که این قدرت در کدام زمینه به کار گرفته خواهد شد.

در دهه نود میلادی ارز دیجیتال یک تلاش ناموفق برای ظهور داشت؛ اما در قرن بیستویکم اوضاع تغییر کرد و سطح محبوبیت و گستردگی زیادی را برای آنها بهوجود آورد. در واقع، ارزهای دیجیتال و مجازی در حال حاضر نقشی بسیار پررنگ در سیستم اقتصادی ایفا میکنند.

این ارزها درست همانند هر شکلی از پول ارزشمند و دارای قیمت هستند و میلیونها دلار پول در قالب ارز دیجیتال همه روزه در گردش است. بیت کوین یکی از اولین و بزرگترین ارزهای دیجیتال است که البته روز به روز محبوبیت بین نمونههای مشابه آن نیز در حال افزایش است.

سخن پایانی

با بررسی تاریخچه پول مشخص شد که این مفهوم یکی از مهمترین بخشهای زندگی بشریت را تشکیل داده و برای هر ملتی لحظات تاریخی و حیاتی را رقم زده است. اختراع ارز موجب شد تا مردم بتوانند بدون تلاش برای پیدا کردن شیئی ارزشمند جهت داد و ستد، قادر به مبادله کالا و خدمات باشند.

اختراع ارز موجب شد که مردم برای تبادل کالا و خدمات دیگر مجبور به پیدا کردن یک شیء ارزشمند نباشند. پول کاغذی به واسطه وزن و اندازه مناسب خود به تبادلات بینالمللی کمک شایانی کرد. ارز دیجیتال نیز به مردم اجازه سرمایهگذاری در ارزهای رو به رشد را داده و هزینه کردن پول را به امری آسانتر تبدیل کرده است.

از زمان اختراع، پول تاثیر بسیار گستردهای در انجام تبادلات و نحوه زندگی امروزی گذاشته است. جدا از جنگهای شکل گرفته به خاطر پول، برخی از مهمترین پیشرفتهای تاریخ بشریت بدون حضور پول غیرممکن بود.

نحوه انجام معاملات در طول تاریخ تغییرات زیادی به خود دیده است. اما چیزی که تغییر نکرده انجام معاملات با رد و بدل نوعی از ارز برای کالا و خدمات بوده است. پول به هرگونه شیء معتبری گفته میشود که در جوامع بهعنوان یک وسیله پرداختی برای کالا، خدمات و بدهیها پذیرفته میشود و علیرغم تمام تغییرات در طول تاریخ، پول هنوز هم نقشی اساسی در نحوه انجام معاملات و زندگی روزمره دارد.

منابع: Investopedia, Britannica, Spectrum, HistoryWorld, Nakamoto, Time

خوب است بینظیر تشکر بابت زحمات تن

ممنون از همراهی شما